La guerra affossa il rublo

Materie Prime

La crisi tra Russia e Ucraina incombe sulle materie prime questa settimana, con i mercati in bilico sulle potenziali risposte dell’Occidente. La Russia è un grande esportatore di energia attraverso il gas, il petrolio, e carbone, ed è importante nella produzione di alluminio e nichel. Ma un taglio delle forniture di gas o del gas o del carbone termico della Russia da entrambe le parti sarebbe molto dannoso per l’Europa e potrebbe minacciare una recessione globale. Gli effetti di qualsiasi taglio delle esportazioni russe di alluminio e nichel potrebbero potenzialmente essere mitigati dall’alleanza Russia-Cina. La Cina è il più grande importatore di materie prime, quindi l’impatto principale sarebbe probabilmente quello di aumentare la tensione in Europa e negli Stati Uniti. Stando così le cose, ci aspettiamo che uno scoppio di ostilità possa sollevare i prezzi delle materie prime sui timori dell’offerta.

I prezzi delle materie prime sui timori dell’offerta, ma se non venissero annunciati tagli alle esportazioni, i prezzi delle materie prime potrebbero successivamente scivolare mentre i mercati soppesano la probabilità che le ostilità e le contromisure trascinino la crescita globale, potenzialmente in recessione.

Rublo

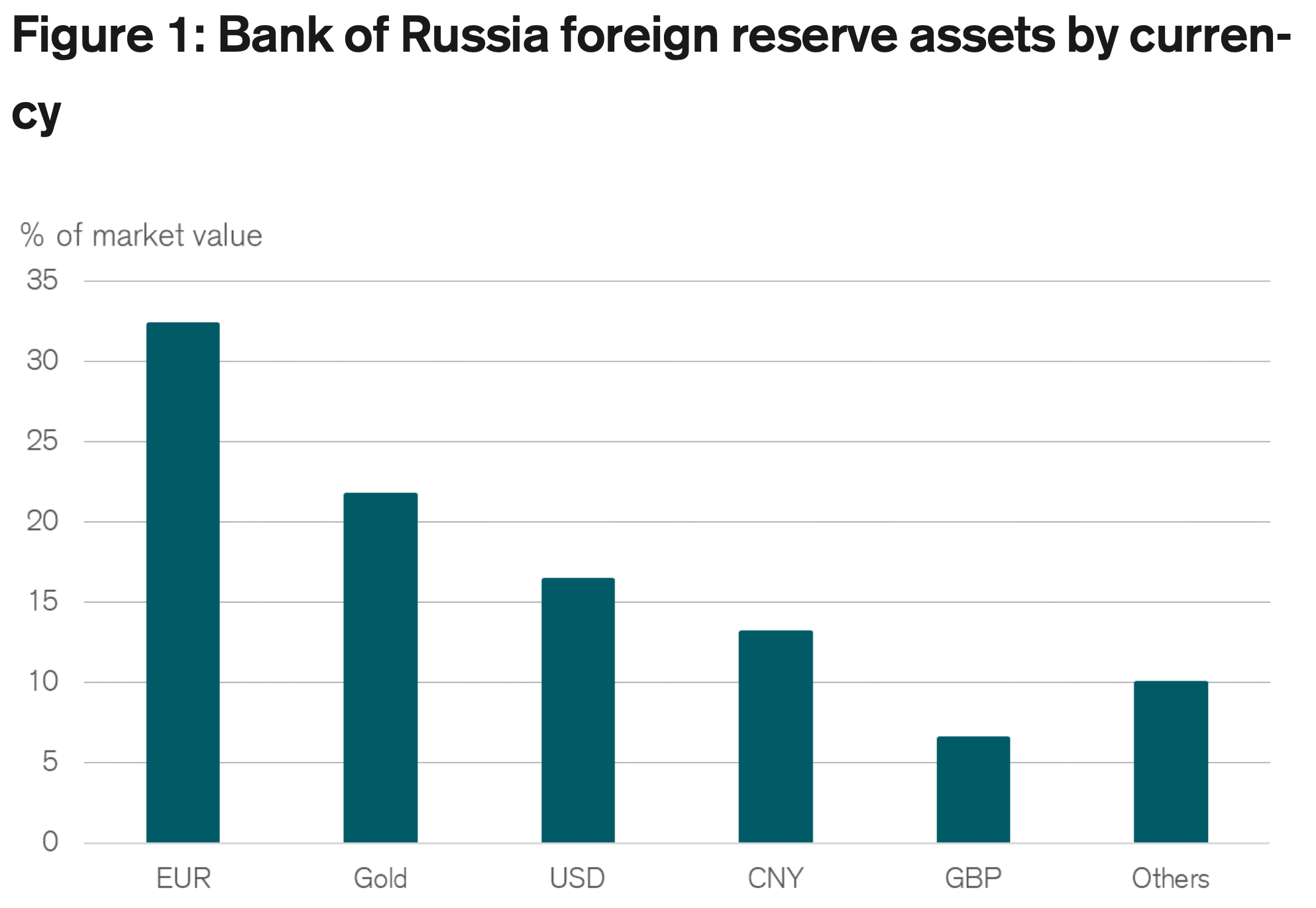

Ulteriori sanzioni sulla Russia, annunciate dall’Occidente nel fine settimana, hanno fatto crollare il rublo lunedì. Le sanzioni includono l’esclusione di alcune banche russe da SWIFT e prendono di mira anche la banca centrale della Russia (CBR), con gli Stati Uniti hanno vietato le transazioni con la CBR. Il congelamento delle riserve di valuta estera della banca centrale mira alla capacità della CBR di difendere il rublo con le sue riserve di valuta estera. Mentre la CBR ha diminuito le sue riserve in USD negli ultimi anni, detiene ancora una gran parte delle sue riserve in EUR e, in misura minore, in GBP (Figura 1). Le sue riserve di oro e CNY sono di limitata utilità per difendere il rublo sul mercato del dollaro. Sarà diventerà sempre più difficile per la CBR vendere il suo oro in cambio di valuta forte.

Source: Bank of Russia

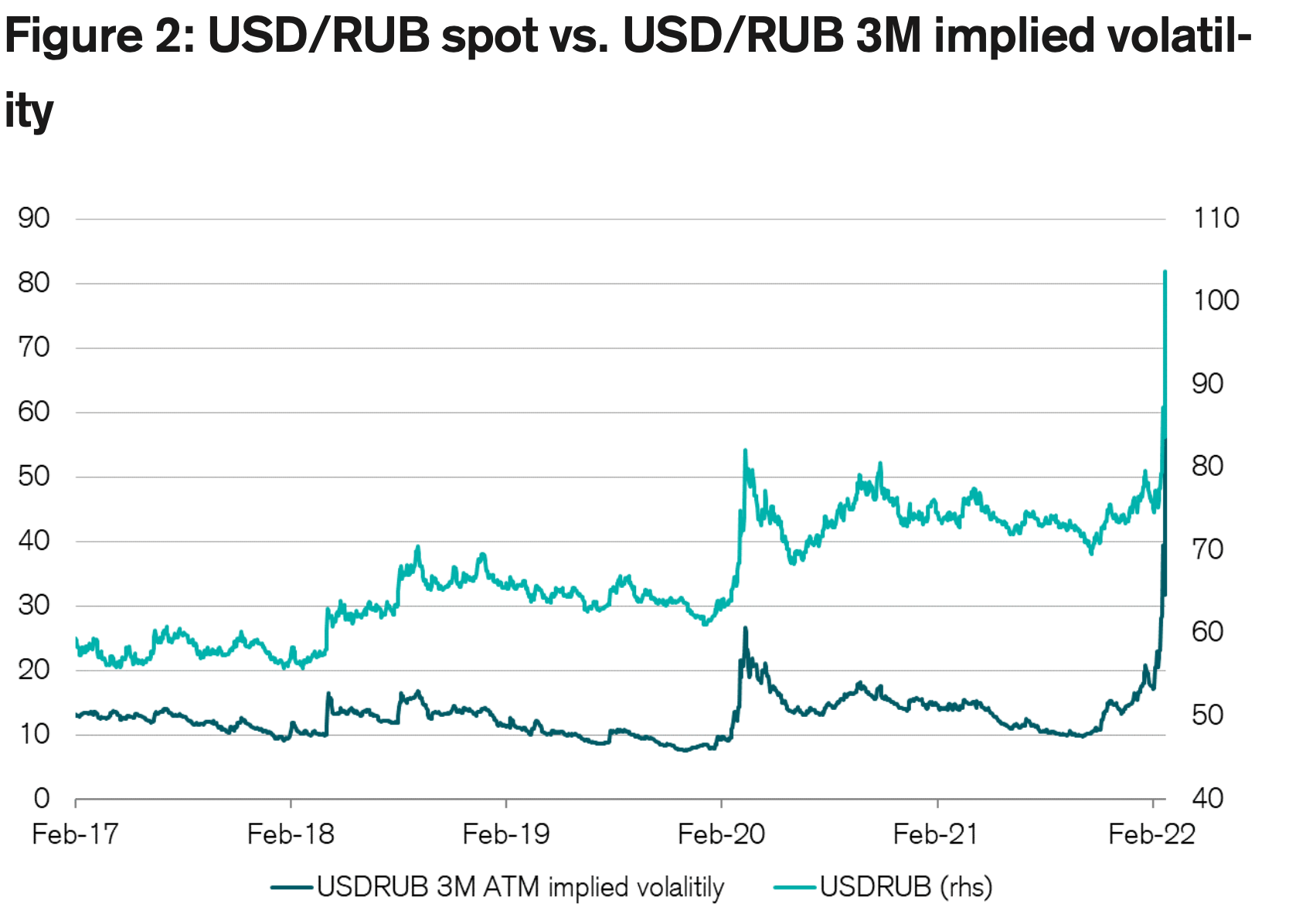

Per la prima volta da anni, la CBR è intervenuta sul mercato FX la settimana scorsa per sostenere il rublo. Questo potrebbe, in qualche spiegare i movimenti piuttosto contenuti del rublo della scorsa settimana, che erano paragonabili in scala a quello che si è verificato durante la crisi della Crimea del 2014. Tuttavia, come menzionato, le sanzioni rendono difficile per la CBR vendere la sua valuta estera per la valuta locale, il che limita la sua capacità di sostenere il rublo attraverso tali misure. In una riunione di emergenza lunedì mattina, la CBR ha aumentato il suo tasso di interesse base dal 9,50% al 20% prima dell’apertura del mercato. Un passo che ha però fatto poco per alleviare la pressione sul rublo, con il rublo che è sceso temporaneamente a 118 contro il dollaro USA lunedì mattina prima di invertire leggermente verso il basso. Nel complesso, la visibilità sugli asset locali russi è peggiorata significativamente.

Source: Bloomberg, Credit Suisse

Oltre alle implicazioni finanziarie delle sanzioni occidentali, le conseguenze economiche sull’economia russa non possono ancora essere pienamente quantificate. In combinazione con la debolezza del rublo, le sanzioni probabilmente spingeranno l’inflazione più in alto, mentre l’inasprimento delle condizioni finanziarie metterà ulteriore pressione sull’attività economica. L’elevata incertezza, unita alla alla diminuzione degli investimenti stranieri e alle restrizioni di accesso alla tecnologia e al sistema finanziario globale probabilmente a smorzare la crescita economica, che rischia di spingere l’economia russa in recessione. Il premio di rischio sulle attività locali russe russi è notevolmente aumentato di conseguenza. Date le fosche prospettive economiche, è probabile che il rublo rimanga debole più a lungo, a nostro avviso. Stiamo quindi adeguando la nostra previsione USD/RUB a 3 e 12 mesi a 110. Tuttavia, l’incertezza intorno a queste previsioni è insolitamente elevata. Inoltre, lunedì lunedì, la Russia ha deciso di imporre controlli sui capitali, il che il che significa effettivamente che il rublo non è più una moneta fluttuante. I cambiamenti politici e geopolitici potrebbero quindi pesare considerevolmente sul rublo in futuro, rendendo le prospettive a lungo termine molto incerte.

Global Equity Strategy

Aumentiamo l’area Emerging Markets (GEM) a sovrappeso: L’impulso creditizio della Cina è aumentato, e questo a sua volta porta alla sovraperformance relativa del GEM. Pensiamo che le valute del GEM siano in molti casi sufficientemente a buon mercato (con differenziali di tasso reali record e un surplus di base della bilancia dei pagamenti vicino a un massimo di 15 anni) da potersi apprezzare rispetto al dollaro (che vediamo stabilizzarsi, tenendo presente che il dollaro è storicamente sceso dopo il primo rialzo dei tassi della Fed). Le azioni GEM sembrano anormalmente a buon mercato (i P/B relativi al DM sono tornati ai minimi di 20 anni), e le revisioni relative degli utili e del PIL stanno migliorando. Soprattutto, il CFROI® del GEM è superiore al DM per la prima volta dal 2009. Ci concentriamo su Cina e Messico e aggiorniamo il Brasile a sovrappeso. La Corea è il mercato più ciclico a livello globale, ma sta scontando solo l’1% di crescita globale. L’India ha la migliore storia strutturale a livello globale, a nostro avviso, ma ha alcuni venti contrari tattici.

Riduciamo l’Europa continentale a un piccolo sovrappeso: i) l’Europa è la regione di gran lunga più vulnerabile all’Ucraina e all’aumento dei prezzi delle materie prime (gas, petrolio e soft), che potrebbe ridurre la crescita del PIL al 2,5% dal 4%; ii) l’aumento della crescita dei salari europei al 3% e dell’inflazione core (comprese le abitazioni) al 2% significa che la BCE è al suo obiettivo di inflazione (e quindi è probabile che la politica della BCE cambi poco, a meno che la crescita del PIL non rallenti a meno dell’1,5%): iii) l’Europa è scesa al numero 3 della nostra scorecard. Non prendiamo a riferimento perché: i) la performance europea sconta un calo molto ampio dei PMI (che la risposta fiscale dell’Europa rende improbabile); ii) i P/E sono molto economici su uno sconto del 23% rispetto agli USA; e iii) i flussi non hanno mai reagito alla performance. Pensiamo anche che strategicamente l’Europa sia molto meglio posizionata rispetto al passato in termini di politica monetaria e fiscale, il fondo di recupero dell’UE che costringe alla riforma, il calo di popolarità dei partiti euroscettici e il predominio della regione nelle aziende verdi/rinnovabili/sostenibili. L’unità e le azioni dell’UE (soprattutto la spesa tedesca per la difesa) sull’Ucraina sono state notevoli. Restiamo sovrappesati su Spagna e Germania.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro

Podcast

Podcast Comunicati stampa

Comunicati stampa