PIMCO Prospettive Cicliche: Divergenza nei mercati, diversificazione nei portafogli

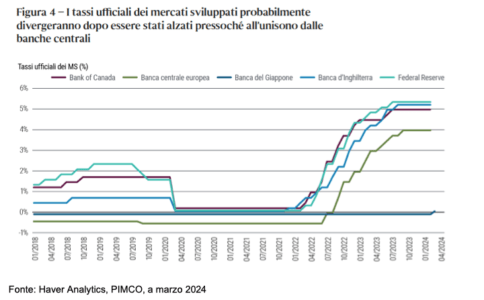

Il quadro globale per gli investimenti è destinato a trasformarsi nei mesi a venire con il divergere in modo più sensibile delle traiettorie delle principali economie. Le banche centrali, che si sono mosse pressoché all’unisono nella stretta monetaria per reprimere l’impennata dell’inflazione successiva alla pandemia, seguiranno verosimilmente percorsi differenti nella riduzione dei tassi. L’economia, che sta rallentando in molti dei principali mercati sviluppati (MS), negli Stati Uniti mantiene un sorprendente vigore che pare destinato a perdurare per il sostegno di diversi fattori.

I fattori che alimentano la crescita americana potrebbero mantenere l’inflazione nel Paese al di sopra del target del 2% della banca centrale, nel nostro orizzonte ciclico di sei-12-mesi. Ci aspettiamo tuttora che, analogamente ad altre banche centrali dei mercati sviluppati, la Federal Reserve avvii il percorso di normalizzazione dei tassi a metà anno; tuttavia, il suo percorso di successiva riduzione potrebbe essere più graduale.

Un atterraggio morbido per l’economia resta un obiettivo raggiungibile negli Stati Uniti. Sia nei prezzi azionari che per il tasso ufficiale terminale della Fed (‘Fed terminal rates’), i mercati sembrano largamente escludere la possibilità di una recessione. Noi crediamo tuttavia che i rischi sia di recessione che del riaccendersi dell’inflazione restino ragguardevoli alla luce degli choc senza precedenti verificatisi sul lato della domanda e dell’offerta a livello globale.

A fronte dell’incertezza, l’obbligazionario offre interessanti rendimenti sia nominali che al netto dell’inflazione oltre al potenziale di validi risultati in una varietà di contesti economici. Viste le attuali curve dei rendimenti piatte, crediamo che le scadenze intermedie rappresentino il posizionamento ottimale tra il monetario, i cui rendimenti sono fugaci e scenderanno quando le banche centrali cominceranno ad abbassare i tassi, e l’obbligazionario a lunga scadenza che potrebbe trovarsi sotto pressione con l’aumento dell’offerta di titoli per finanziare il crescente debito pubblico.

Alla luce dei rischi meno pronunciati sul versante dell’inflazione e più marcati in termini di recessione nel resto dei mercati sviluppati, riteniamo particolarmente interessante l’obbligazionario al di fuori degli Stati Uniti. Apprezziamo in particolare i mercati del Regno Unito, dell’Australia e del Canada. A fronte della resilienza dell’economia degli Stati Uniti, privilegiamo il Dollaro rispetto all’Euro e ad altre valute europee.

Continuiamo a prediligere gli MBS agency americani e altri attivi di alta qualità per il loro potenziale di rendimento appetibile. In un contesto di tassi di interesse elevati, prevediamo maggiori pressioni sia per gli emittenti societari che per gli istituti di credito tradizionali come le banche. Sui mercati privati, ravvisiamo crescenti opportunità nel credito assistito da attivi e specializzato.

Il contesto attuale evidenzia l’importanza della diversificazione su scala globale, di un approccio prudente per mitigare i rischi e della gestione attiva per costruire portafogli resilienti. Ci aspettiamo il ritorno della tradizionale correlazione inversa tra azionario e obbligazionario, con potenziale apprezzamento di quest’ultimo qualora il rischio di recessione torni ad aumentare.

Prospettive economiche: gli Stati Uniti potrebbero confermarsi l’eccezione in un contesto globale di stagnazione

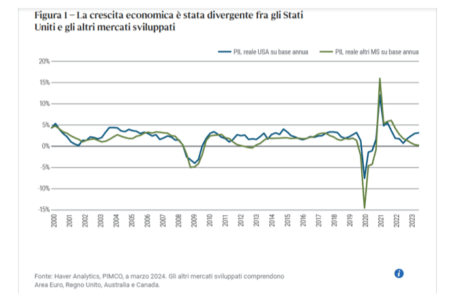

A gennaio 2024, nelle nostre Prospettive Cicliche “Gestire la discesa”, avevamo previsto per l’economia globale un’evoluzione di stagnazione o persino di modesta contrazione quest’anno con il prender piede degli effetti della stretta monetaria. Ad oggi, quello scenario si è in generale manifestato in tutte le economie dei mercati sviluppati, eccetto che negli Stati Uniti. Mentre si è registrata recessione tecnica nel Regno Unito, in Svezia e in Germania e stagnazione della crescita altrove, l’economia americana ha manifestato un sorprendente vigore nel 2023 che è proseguito anche nei primi mesi del 2024 (cfr. Figura 1).

Crediamo che la crescita economica degli Stati Uniti probabilmente abbia raggiunto il picco e rallenterà gradualmente nella direzione di quella degli altri mercati sviluppati quest’anno. Tuttavia i fattori che hanno contribuito alla resilienza dell’economia potrebbero continuare ancora per qualche tempo a sostenere la crescita americana, seppur in rallentamento. Riteniamo che ciò sia ascrivibile a cinque principali fattori.

1) Negli Stati Uniti lo stimolo fiscale più ingente a seguito della pandemia e la spesa pubblica federale tuttora elevata hanno sostenuto maggiormente la domanda in confronto ad altre regioni

Sicuramente i risparmi si sono ridotti in modo rilevante, soprattutto quelli delle famiglie con reddito mediobasso, e continueranno a essere erosi dall’inflazione al di sopra dell’obiettivo nel nostro orizzonte ciclico, il che è un ulteriore motivo per ritenere che la crescita rallenterà negli Stati Uniti. Tuttavia, in altri mercati sviluppati i risparmi si sono depauperati ancor di più. Inoltre, gli americani sono più inclini a contrarre debito per sostenere i consumi. Pertanto, nell’orizzonte ciclico l’economia americana potrebbe continuare a registrare risultati superiori.

2) Le altre economie si stanno dimostrando più sensibili degli Stati Uniti ai tassi d’interesse più alti.

In altri mercati sviluppati, la politica monetaria si è trasmessa più velocemente all’economia reale attraverso i tassi di interesse più alti sul debito dei consumatori e sui mutui a tasso variabile a breve termine. Le famiglie americane con mutui a tasso fisso basso sono state più al riparo rispetto ai rialzi dei tassi operati dalla Fed, beneficiando al contempo di interessi più alti sui risparmi. Inoltre, l’inasprimento delle condizioni di erogazione del credito e la sua riduzione nel sistema economico americano non hanno avuto il consueto effetto di raffreddamento della crescita in quanto i risparmi accumulati grazie ai trasferimenti del governo e ancora a livelli elevati hanno reso meno impellente il ricorso al credito.

Al di là di difficoltà registrate da banche regionali americane, la maggior parte dei detentori di obbligazioni di alta qualità a tassi bassi, tra cui la Fed, grandi banche, gestori di riserve estere e famiglie (per citarne solo alcuni), ha superato bene le correzioni al valore di mercato senza che si innescasse un evento sistemico. Altri segmenti dell’economia che sono più sensibili ai tassi di interesse, tra cui i mercati dell’immobiliare commerciale e dei prestiti bancari, restano una fonte di potenziale fragilità. Nel complesso, riteniamo che questi rischi per l’economia americana in generale siano gestibili.

3) Europa e Sud-Est asiatico sono meno riparati rispetto agli Stati Uniti dalla concorrenza delle esportazioni cinesi

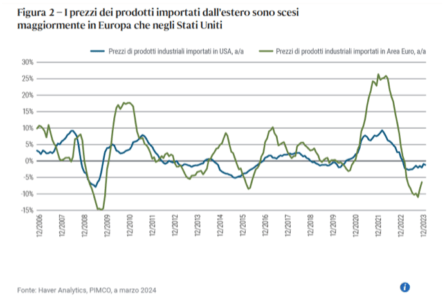

Leggi introdotte negli ultimi anni negli Stati Uniti, come l’Inflation Reduction Act (IRA) del 2022, hanno incentivato il settore industriale, soprattutto attraverso i crediti d’imposta concessi per produzioni sul territorio nazionale. Gli Stati Uniti inoltre dipendono meno dalle esportazioni per la loro crescita economica rispetto a molti altri paesi e al contempo beneficiano dell’accesso a fonti energetiche nazionali a costi accessibili. In aggiunta continuano a imporre dazi sulle importazioni di prodotti cinesi. Alle prese con una profonda crisi del settore immobiliare, per sostenere i suoi obiettivi di crescita la Cina ha sovvenzionato la propria produzione industriale, il che le ha permesso di esportare prodotti a basso costo, soprattutto in comparti legati agli investimenti in energie rinnovabili come quelli dei veicoli elettrici e degli impianti solari. Questo probabilmente contribuirà a esercitare una forza disinflazionistica nell’economia globale con diversi impatti nelle varie regioni (cfr. Figura 2).

La Cina inoltre sta puntando ad accrescere l’efficienza generale delle sue produzioni di prodotti di qualità inferiore. I paesi del Sud-Est asiatico che hanno beneficiato della diversificazione delle filiere di approvvigionamento delle economie occidentali potrebbero di conseguenza trovarsi sotto pressione. Al contempo, il paese del Dragone ha tra le sue priorità lo sviluppo delle produzioni di fascia alta con relativo svantaggio per l’Area Euro, e in particolare la Germania.

4) Le società americane sono all’avanguardia nelle tecnologie dell’intelligenza artificiale con significativi effetti ricchezza anche prima che si realizzino guadagni di produttività.

La posizione di leadership degli Stati Uniti nella corsa globale all’innovazione legata all’intelligenza artificiale è sostenuta da un vivace ecosistema di startup, consistenti finanziamenti di private equity e tecnologie avanzate nella produzione di semiconduttori. I controlli degli Stati Uniti sulle proprie esportazioni, benché imperfetti, verosimilmente continueranno a limitare i progressi della Cina. Il boom dell’intelligenza artificiale potrebbe essere in qualche modo inflazionistico sul breve periodo per l’effetto ricchezza derivante dalla robusta performance dei titoli azionari che fa crescere la domanda nonché i capitali disponibili, prima che si avvertano gli effetti disinflazionistici degli incrementi di produttività. Noi siamo ottimisti sulla capacità dell’intelligenza artificiale di generare aumenti di produttività a più lungo termine, sul nostro orizzonte secolare, anche se permangono interrogativi rispetto alla loro entità e agli effetti ritardati dell’implementazione.

5) L’esito delle presidenziali americane tende verso politiche di marginale vantaggio per la crescita degli Stati Uniti e potenziale svantaggio in altre aree.

Le elezioni americane di novembre si profilano come un punto di svolta sul fronte geopolitico e su quello del commercio globale, con evoluzioni nel quadro dei rischi per il contesto d’investimento che continueremo a monitorare. Una nuova presidenza di Donald Trump verosimilmente porrebbe pressioni sulla NATO e comporterebbe una politica protezionista più aggressiva sul versante del commercio internazionale, il che, unitamente alla deregulation nel mercato interno e all’estensione di determinati tagli alla tassazione potrebbe sostenere la crescita e l’inflazione sull’orizzonte ciclico negli Stati Uniti, nonostante i potenziali costi sul più lungo termine in termini di produttività e dinamismo dell’economia nazionale.

Se il Presidente Joe Biden venisse eletto per un secondo mandato, verosimilmente estenderebbe molti dei tagli alle imposte introdotti da Trump nel 2017, amplierebbe il credito d’imposta per i figli a carico e manterrebbe, o addirittura aumenterebbe, le misure di politica industriale volte a sostenere le produzioni in territorio nazionale introdotte nel suo primo mandato.

Implicazioni per l’inflazione e divergenza a livello globale

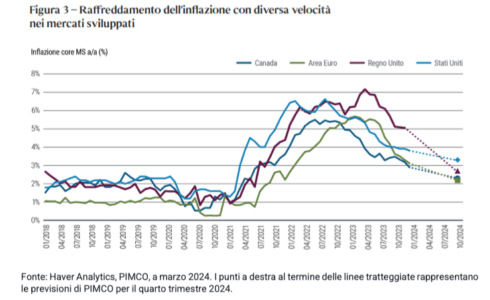

Negli Stati Uniti, i fattori che favoriscono una maggiore crescita rispetto ad altri paesi sono anche quelli che è probabile contribuiscano a un’inflazione più ostinata nel 2024. Prevediamo che l’inflazione si raffreddi a livello globale (cfr. Figura 3) ma riteniamo che negli Stati Uniti a fine anno potrebbe attestarsi al 2,5% – 3% per il dato rilevato dall’indice PCE, il prediletto della Fed per le sue valutazioni, e intorno al 3% – 3,5% per la componente core dell’indice dei prezzi al consumo (CPI). Nell’Area Euro, l’inflazione media potrebbe aggirarsi intorno al 2% – 2,5%.

Con i tassi ufficiali al picco del ciclo (cfr. Figura 4), le banche centrali dei mercati sviluppati in generale stanno segnalando l’avvio dei tagli per metà anno. Crediamo che il ritmo delle riduzioni successive potrebbe essere più rapido e il tasso di approdo a fine 2025 più basso al di fuori degli Stati Uniti. Benché un atterraggio morbido che eviti la recessione appaia a portata di mano nelle varie regioni, permangono significative incertezze. L’evoluzione positiva sul lato dell’offerta, il rallentamento dell’inflazione e tassi in calo sono stati importanti fattori che hanno caratterizzato un atterraggio morbido in passato, stando alla nostra analisi dei cicli di rialzi dei tassi ufficiali dagli anni ’60 ad oggi. Tutti questi aspetti hanno acquisito slancio nel 2023.

Tuttavia, esaminando la distribuzione dei rischi, ci aspettiamo che i rischi sia di inflazione che di recessione restino più elevati del solito in ragione degli effetti dirompenti inediti causati dalla pandemia. I rischi di inflazione persistente appaiono più elevati negli Stati Uniti. In altre aree, è il rischio di recessione a essere tuttora una primaria preoccupazione.

Un fattore cruciale sarà il grado di tolleranza delle autorità monetarie rispetto a livelli d’inflazione al di sopra del target. A differenza di altri istituti centrali che hanno come unico obiettivo la stabilità dei prezzi, la Fed ha un mandato duplice più ampio di controllo dell’inflazione e massimizzazione dell’occupazione. Pertanto, verosimilmente occorrerebbe una notevole nuova accelerazione dell’inflazione in un’ampia gamma di sue componenti per indurre la banca centrale americana a considerare di aumentare ulteriormente i tassi, intervento che ha già indicato preferirebbe non attuare.

Ciò suggerisce che la Fed potrebbe essere maggiormente orientata verso tagli dei tassi nonostante il mercato del lavoro considerevolmente resiliente e questo potrebbe comportare un’inflazione un po’ al di sopra del target ancora per qualche tempo. Quanto la Fed sia disposta a tollerare un’inflazione un po’ al di sopra dell’obiettivo per un periodo prolungato resta un aspetto cruciale per le prospettive.

Implicazioni per gli investimenti: puntare su opportunità globali

Le prospettive per gli investimenti obbligazionari restano interessanti considerando gli elevati livelli di rendimento sia nominale che reale (ossia al netto dell’inflazione) e il potenziale di validi risultati di questa classe di attivo in molti scenari economici. La nostra view che l’economia sia più orientata al rialzo negli Stati Uniti e al ribasso nel resto dei mercati sviluppati ci porta a una focalizzazione maggiore del consueto sui mercati obbligazionari al di fuori degli Stati Uniti.

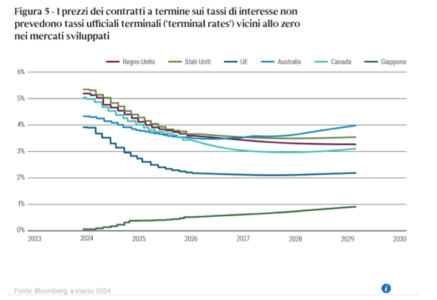

Oggi la differenza di rendimento fra le obbligazioni a breve e a lunga scadenza è esigua. La curva dei rendimenti insolitamente piatta implica che gli investitori possono cogliere valore senza estendere in modo significativo la duration, che è la misura della sensibilità alle variazioni dei tassi di interesse e in generale aumenta all’allungarsi della scadenza. I titoli a breve scadenza, sia negli Stati Uniti che altrove, scontano un rischio di recessione comparativamente basso per i prossimi anni se si confrontano i tassi ufficiali terminali attesi con le stime standard del tasso neutrale (cfr. Figura 5).

Ci aspettiamo che si riaffermi un andamento più normale di correlazione negativa tra obbligazionario e azionario, con potenziale di sovraperformance dell’obbligazionario in caso di nuovo aumento del rischio di recessione. Ad esempio, il Presidente Jerome Powell a marzo ha dichiarato che la Fed è pronta a tagliare i tassi se aumentasse la disoccupazione anche se l’inflazione restasse al di sopra dell’obiettivo della banca centrale, il che potenzialmente è di sostegno per l’obbligazionario in uno scenario di contrazione economica che potrebbe mettere sotto pressione gli attivi più rischiosi. Le scadenze intermedie offrono rendimenti interessanti nonché potenziale di apprezzamento dei prezzi in caso di rally obbligazionario. Sono inoltre attrattive in una fase in cui i rendimenti monetari sono destinati a scendere se le banche centrali ridurranno i tassi rispetto agli attuali livelli elevati.

Duration e curva dei rendimenti

Per illustrare le nostre view sulla duration e sulla curva dei rendimenti, è utile esaminare l’evoluzione del nostro orientamento. Lo scorso ottobre, quando il rendimento del decennale americano era salito verso il 5%, abbiamo affermato che la duration appariva interessante in un quadro di rendimenti elevati stando alle nostre previsioni. Successivamente, a dicembre, un cambiamento nella comunicazione della Fed ha temporaneamente indotto i mercati a scontare nei tassi a breve un allentamento maggiore da parte della banca centrale rispetto alle nostre previsioni.

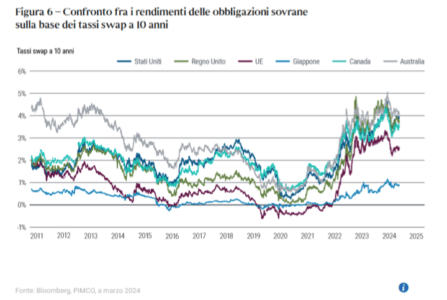

Attualmente, con il rendimento del decennale americano intorno al 4,25% (cfr. Figura 6), siamo in generale neutri nel posizionamento di duration. Inoltre, consideriamo i prezzi dei titoli a breve scadenza in generale equi e in linea con le nostre previsioni di scenario di base sul nostro orizzonte ciclico.

Manteniamo un lieve sottopeso di duration nei portafogli obbligazionari americani e globali core alla luce del recente rally di mercato ma la nostra focalizzazione resta su strategie globali relative value e sul posizionamento sulla curva dei rendimenti. Abbiamo una view di sottopeso sulla porzione a lunga scadenza della curva americana a fronte delle preoccupazioni riguardo alla politica fiscale e all’offerta di titoli del Tesoro. Le obbligazioni del Tesoro indicizzate all’inflazione (TIPS) offrono una copertura di prezzo ragionevole rispetto a scenari di rialzo dell’inflazione americana.

Diversificazione regionale

Benché riteniamo tuttora interessanti molti segmenti dei mercati obbligazionari americani, al momento prediligiamo quelli dei mercati sviluppati al di fuori degli Stati Uniti, tra cui Australia, Regno Unito e Canada, che reputiamo essere preziosi componenti di diversificazione globale. In Australia, la banca centrale ha lasciato fermi i tassi e rimosso il riferimento a ulteriori rialzi. Tuttavia il percorso di discesa dei tassi ufficiali riflesso nella curva a termine appare meno incisivo rispetto a quello di altri mercati, soprattutto considerando il livello elevato del debito delle famiglie e di mutui a tasso variabile che favoriscono una trasmissione più diretta della politica monetaria all’economia reale. Riteniamo la duration del Regno Unito interessante alla luce delle attuali valutazioni, del quadro in miglioramento per l’inflazione e del potenziale che la Bank of England attui più tagli dei tassi di quelli attualmente scontati dai mercati. Analogamente, per il Canada prevediamo una maggiore probabilità di allentamento monetario superiore rispetto a quanto prezzato al momento dai mercati considerando le migliori prospettive sul fronte dell’inflazione.

I mercati europei appaiono un po’ meno appetibili ma offrono importanti benefici come la liquidità (profondità del mercato e facilità di acquisto e vendita degli attivi) e la diversificazione. Inoltre potrebbero registrare valida performance qualora si materializzassero scenari di rialzo per gli Stati Uniti e di ribasso in Europa in termini di crescita economica.

Nell’Eurozona, reputiamo le aspettative rispetto alla Banca centrale europea (BCE) e i rendimenti decennali in generale equi rispetto agli Stati Uniti nel nostro scenario economico di base. Tuttavia, i rischi sono più orientati verso una crescita economica più flebile e un maggiore allentamento da parte della BCE. Prediligiamo inoltre il Dollaro americano rispetto all’Euro e ad altre valute europee come il Franco svizzero e la Corona svedese alla luce del previsto protrarsi dell’eccezionalità degli Stati Uniti in termini di crescita economica. Restando in tema di divergenza globale, la fine della politica monetaria accomodante da parte della banca centrale nipponica ci porta a un orientamento di modesto sottopeso sulla duration giapponese.

Il debito dei mercati emergenti (ME) rappresenta una fonte attrattiva di carry e diversificazione a fronte di condizioni economiche e di politica monetaria di supporto a livello globale. Ciò detto, riscontriamo relativamente minor valore al momento nel debito degli emergenti in valuta locale ed estera in confronto ai mercati sviluppati. Crediamo che attualmente l’esposizione valutaria sia la modalità ottimale per esprimere il nostro orientamento rispetto alle prospettive dei mercati emergenti.

Enfasi sulla qualità del credito

Guardando ad altre aree, seguitiamo a ritenere molto interessanti gli MBS agency americani. Più in generale, continuiamo a prediligere i titoli di alta qualità MBS non-agency, quelli relativi a immobili commerciali (CMBS) nonché ABS.

Prevediamo un posizionamento di sovrappeso sugli indici dei derivati creditizi, sul debito di alta qualità nei comparti finanziario e industriale, nonché su obbligazioni high yield selezionate. L’analisi creditizia indipendente e la gestione attiva aiutano a individuare nell’attuale contesto economico i vincitori e i perdenti a livello di società e di settori.

Visti i rendimenti offerti dal credito di alta qualità, continuiamo a esprimere cautela rispetto a posizioni di minore qualità e liquidità inferiore per quelle società più sensibili al ciclo economico, che sarebbero vulnerabili qualora si materializzassero i rischi di contrazione.

Sui mercati privati del credito, continuiamo a privilegiare investimenti di alta qualità, assistiti da attivi a fronte del passo indietro delle banche in determinati ambiti in un contesto di tassi di interesse elevati e di un quadro di regolamentazione complesso. Privilegiamo varie forme di mutui residenziali e di credito al consumo, di finanziamenti di aeromobili e più in generale opportunità derivanti da cessioni da parte di istituti bancari di portafogli diversificati di crediti in bonis assistiti da attivi.

Le tensioni che interessano lo stock esistente di attivi nel credito sui mercati privati creeranno opportunità per chi dispone di capitali flessibili. Questo vale in particolare negli ambiti del credito societario e immobiliare a tasso variabile in quanto i tassi di interesse alti creano difficoltà per determinati mutuatari con elevati livelli di debito. Ci aspettiamo un contesto interessante per investire i capitali in modo opportunistico, focalizzandoci su investimenti ibridi che combinano caratteristiche assimilabili al debito con il potenziale di rendimenti analoghi a quelli azionari.

In sintesi, la nostra strategia riflette un approccio prudente ma opportunistico nell’affrontare un panorama economico divergente, con enfasi sulla diversificazione su scala globale e focalizzazione sulla qualità e sul valore.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa