Lo status quo della Fed potrebbe limitare le opzioni di politica monetaria della BCE

Ben prima che il rapporto di aprile sull’inflazione statunitense, rivelatosi per la terza volta di fila più solido del previsto, portasse i mercati ad abbandonare le speranze di un taglio dei tassi della Fed a giugno, Vanguard aveva avvertito che una Fed prudente avrebbe potuto scegliere di rinunciare del tutto ai tagli dei tassi quest’anno, data l’inaspettata forza economica degli Stati Uniti.

L’economia dell’area euro si trova in una situazione diversa. Negli ultimi trimestri la crescita è stata vicina o inferiore allo zero e l’inflazione si è notevolmente moderata verso l’obiettivo del 2% fissato dalla BCE.

Attualmente l’inflazione di fondo è pari al 2,9% su base annua e ci aspettiamo che scenda verso il 2% entro la fine dell’anno.

Inoltre, ci sono poche prove di un’ulteriore inflazione al ribasso. Sebbene la crescita dei salari sia elevata, essa rappresenta un sano recupero dei redditi reali e sta diminuendo gradualmente. Nel frattempo, le aspettative di inflazione rimangono ben ancorate e il comportamento delle imprese nel fissare i prezzi si è normalizzato.

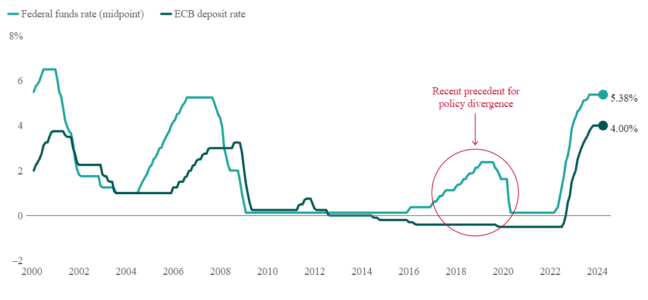

A nostro avviso, la BCE inizierà a ridurre i tassi di interesse nella prossima riunione di politica monetaria di giugno. Ciò comporterebbe una divergenza rispetto all’impostazione politica della Fed, che secondo noi manterrà i tassi fermi per il resto dell’anno. Questo fatto ha suscitato un certo stupore nella comunità degli investitori. Dopo tutto, è comune che la politica della BCE segua quella della Fed, spesso con un certo ritardo. Come mostra il grafico sottostante, i cicli di rialzo e di taglio della BCE sono avvenuti leggermente dopo quelli della Fed sia nei primi anni 2000 che dal 2006 al 2009.

Tuttavia, a nostro avviso, questa volta è diverso. Le condizioni interne dell’area dell’euro sono sufficientemente diverse da giustificare una divergenza nella politica monetaria. Questa linea di pensiero è stata sostenuta dai principali responsabili politici della BCE, tra cui il Presidente Christine Lagarde.

Esiste un precedente recente di divergenza tra le due banche centrali. Verso la fine dello scorso decennio, la BCE ha tagliato leggermente i tassi e ha ampliato il quantitative easing, mentre la Fed ha intrapreso un ciclo di rialzo dei tassi. Allora la BCE era giustificata perché le condizioni interne erano diverse. Anche questa volta non avrà paura di anticipare la Fed.

La BCE si è già discostata dalla Fed in passato

Fonti: European Central Bank, U.S. Federal Reserve, and Bloomberg, al 31 marzo 2024

Ciò detto, quello che accadrà dopo giugno è altamente incerto. Infatti, quanto maggiore è la divergenza politica prezzata dai mercati finanziari, tanto minore sarà la divergenza politica. Questo ciclo di feedback negativo è guidato dai tassi di cambio. Un crescente differenziale dei tassi di policy tra Stati Uniti ed Europa eserciterebbe una pressione al ribasso sull’euro rispetto al dollaro americano. Ciò genererebbe a sua volta ulteriori pressioni inflazionistiche nell’area dell’euro, rendendo la BCE più cauta nel tagliare rapidamente i tassi di interesse.

Un altro rischio per le prospettive della BCE è il recente aumento dei prezzi dell’energia in seguito al conflitto in Medio Oriente. Il Brent è aumentato di quasi il 15% dall’inizio dell’anno e supera gli 80 dollari al barile. Secondo i nostri calcoli, se il Brent dovesse salire oltre i 100 dollari al barile e rimanervi per almeno due trimestri, sarebbe sufficiente a giustificare un sostanziale rallentamento del ritmo di allentamento monetario da parte della BCE.

L’impatto di un euro più debole sui portafogli di investimento

L’indebolimento dell’euro ha implicazioni per i portafogli di investimento diversificati a livello globale. Per gli investitori statunitensi, suggerisce rendimenti più bassi dalle azioni dell’area dell’euro, poiché con i profitti si acquistano meno dollari. (Vanguard raccomanda investimenti obbligazionari internazionali con copertura valutaria, per attenuare le preoccupazioni legate alle fluttuazioni valutarie). Per gli investitori dell’area dell’euro, un euro più debole implica il contrario: rendimenti più elevati dalle azioni denominate in dollari.

Ma i mercati possono cambiare rapidamente e i nostri avvertimenti contro il tentativo di anticiparli si applicano anche ai tassi di cambio. Per gli investitori a lungo termine è utile scegliere un’asset allocation che si adatti ai loro obiettivi finanziari e alla loro tolleranza al rischio.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa