Perché la “stagflazione” potrebbe spingere l’oro e l’argento in direzioni opposte

Con il mantenimento di una politica aggressiva da parte della Federal Reserve, i rendimenti delle obbligazioni sono aumentati e il dollaro USA è rimasto forte; perciò abbiamo rivisto al ribasso le nostre previsioni relative all’oro. Tuttavia, il rischio di eccessi da parte delle banche centrali potrebbe farlo salire alle stelle, specie se l’inflazione rimarrà elevata con una crescita economica che è al palo. In uno scenario di riferimento con un’inflazione moderata e senza una recessione, l’argento dovrebbe tenere ampiamente il passo dell’oro, ma potrebbe subire danni rilevanti nell’eventualità di una crisi industriale.

La modifica delle previsioni sull’oro

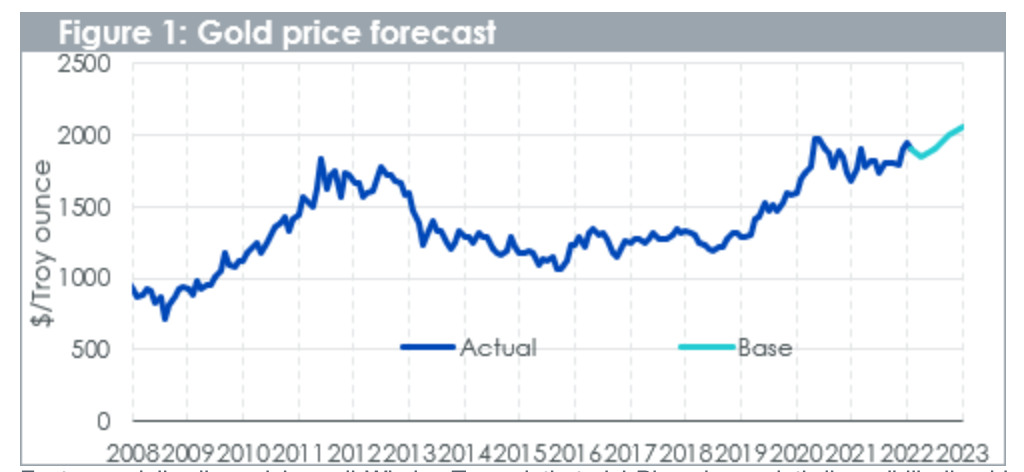

Rispetto a marzo 2022, il consensus di mercato ha modificato le proprie opinioni economiche, prendendo atto del ribasso dei bond e del rafforzamento del dollaro, e ha anche rivisto verso l’alto le previsioni sull’inflazione, riconoscendo la resistenza dei prezzi nonostante le misure aggressive delle banche centrali. L’aumento dei rendimenti obbligazionari e il rafforzamento del dollaro sono fattori negativi per il prezzo dell’oro, contrariamente all’aumento dell’inflazione. In base al nostro modello, entro il 1° trimestre del 2023 i prezzi dell’oro continueranno ad aumentare (cfr. la figura 1), ma non di quanto ci si attendeva in precedenza (circa 2.300 USD/oncia) ossia quando i venti contrari dovuti alle obbligazioni e al dollaro statunitense erano più lievi. Nella nostra previsione rivista ipotizziamo che, entro il 1° trimestre del 2023, i rendimenti delle obbligazioni decennali saliranno al 3,2% (contro il 2,80% attuale), il paniere denominato in dollari USA toccherà quota 105 (attualmente si trova a 102) e soltanto l’inflazione scenderà al 4,3% (rispetto all’8,3% dell’aprile 2022). Queste modifiche non alterano lo scenario ribassista né quello rialzista.

Fonte: modello di previsione di WisdomTree, dati storici Bloomberg, dati disponibili alla chiusura del 29 aprile 2022. Le previsioni non sono indicative dei risultati futuri e qualsiasi investimento è soggetto a rischi e incertezze.

L’oro continua a sfidare i venti contrari dovuti all’ascesa dei bond

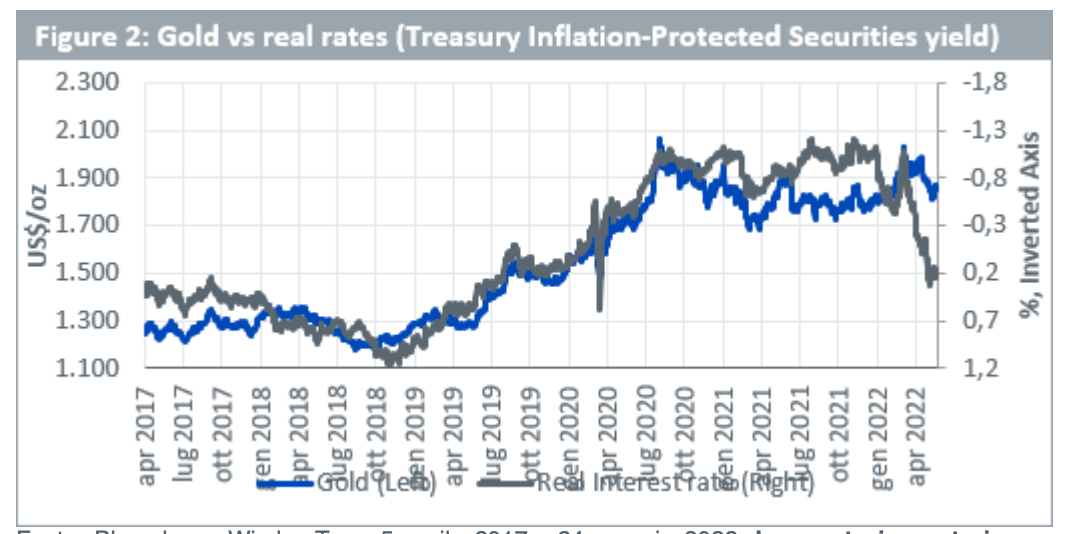

Abbiamo osservato che l’oro sta reggendo bene rispetto ai mercati obbligazionari, a dispetto della relazione tradizionalmente forte tra il suddetto metallo e i titoli di Stato protetti dall’inflazione (figura 2). L’oro è un asset che ottiene generalmente buoni risultati in condizioni finanziarie ed economiche sfavorevoli: con l’aumentare dei timori di una recessione, gli investitori stanno utilizzando sempre di più l’oro come copertura. Dall’inizio dell’anno fino al 24 maggio 2022 abbiamo riscontrato un afflusso globale di 7,3 milioni di once in exchange-traded commodity (ETC) sull’oro (contro un deflusso netto di 9,2 milioni di once registrato in tutto il 2021).

Fonte: Bloomberg, WisdomTree. 5 aprile 2017 – 24 maggio 2022. La prestazione storica non è un’indicazione della prestazione futura e qualsiasi investimento può perdere di valore.

La stagflazione potrebbe favorire l’oro

Le recessioni tendono tradizionalmente a calmare le pressioni sui prezzi, ma è possibile che ciò non si verifichi quando gli aumenti dei prezzi sono generati da shock esterni. Gli esperti dei mercati parlano sempre più di “stagflazione”, ossia una recessione combinata con l’inflazione elevata; oggi siamo alle prese con crisi dei prezzi energetici e carenze di generi alimentari, conseguenti alla pandemia di Covid e alla guerra in Ucraina. L’impatto di questi eventi non sembra affievolirsi tanto quanto molti avevano sperato.

Le fasi di stagflazione sono estremamente rare e, pertanto, trarne conclusioni quantitative comporta grandi difficoltà. Fra il 3° trimestre del 1973 e il 1° del 1975, il PIL statunitense è sceso in termini reali e l’inflazione è aumentata dal 7,4% al 10,3%, mentre i prezzi dell’oro sono saliti del 73% in quel periodo. Verso la fine degli anni ’70 abbiamo inoltre assistito a un rallentamento economico unito a un’accelerazione dell’inflazione, con i prezzi dell’oro che sono più che raddoppiati nel 1979.

L’argento cavalca l’onda dell’oro, per il momento

In base allo scenario di riferimento delle nostre previsioni per l’oro, il nostro modello sull’argento indica che i prezzi di quest’ultimo saliranno probabilmente da 21,93 a 25,89 USD/oncia entro il 1° trimestre del 2023. Negli ultimi anni la spesa per gli investimenti del settore minerario è aumentata e perciò l’argento potrebbe uscire nel prossimo anno da una situazione di deficit dell’offerta. Ipotizziamo che l’attività manifatturiera (rappresentata dagli indici dei responsabili degli acquisti) continuerà a perdere terreno, ma non scenderà sotto quota 50 (in altri termini, non cadrà a picco).

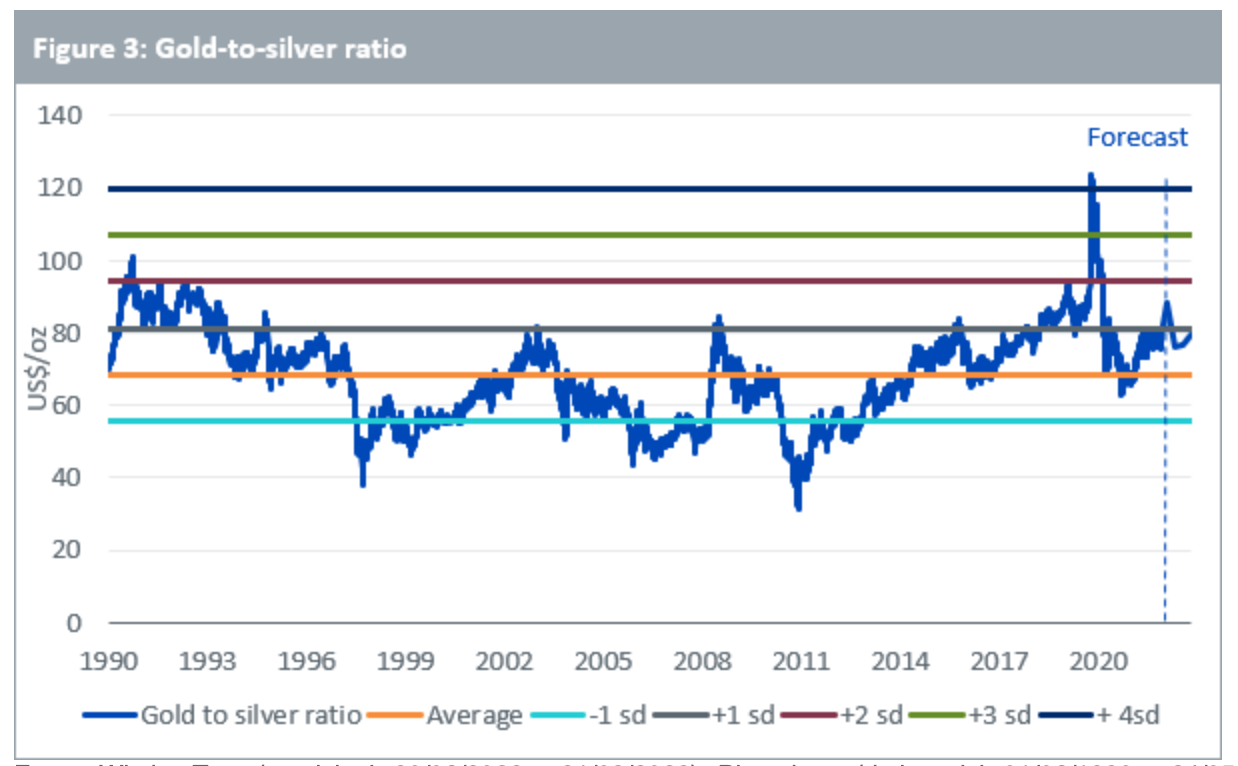

Le nostre previsioni per l’argento indicano che il rapporto oro/argento (figura 3), attualmente elevato, potrebbe scendere un po’.

Fonte: WisdomTree (previsioni: 30/06/2022 – 31/03/2023), Bloomberg (dati storici: 01/06/1990 – 24/05/2022). Le previsioni non sono indicative dei risultati futuri e qualsiasi investimento è soggetto a rischi e incertezze.

Una recessione potrebbe avere conseguenze diverse per l’argento rispetto all’oro

Secondo il nostro modello sull’argento, la sensibilità di quest’ultimo ai prezzi dell’oro sarà ampiamente stabile per tutto il ciclo economico, ma in realtà la correlazione tra i due metalli è fluttuante (figura 4). Crediamo che, nel caso in cui la recessione diventi il motore principale per il prezzo dell’oro, l’attività manifatturiera possa contrarsi, esercitando una pressione negativa sull’argento, mentre i prezzi dell’oro continueranno a salire. Ciò potrebbe far crescere ulteriormente il rapporto oro/argento.

Fonte: Bloomberg, OCSE, WisdomTree. Il Composite Leading Indicator dell’OCSE è una stima dell’attività economica, ideata per fornire in anticipo segnali dei punti di svolta nei cicli economici. Le correlazioni si basano su rendimenti mensili. Gennaio 2012 – aprile 2022. La prestazione storica non è un’indicazione della prestazione futura e qualsiasi investimento può perdere di valore.

Conclusioni

L’oro e l’argento sono penalizzati dall’ascesa dei rendimenti obbligazionari e dall’apprezzamento del dollaro statunitense, ma l’inflazione insistentemente elevata dovrebbe favorire un ulteriore aumento dei loro prezzi.

Va sottolineato che una recessione non è il nostro scenario di riferimento, ma i mercati sono sempre più preoccupati dalla possibilità di un ribaltamento dell’economia; in uno scenario di questo tipo, l’oro potrebbe sovraperformare l’argento.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro LMF Crypto Agorà

LMF Crypto Agorà

Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa