PIMCO: i rendimenti obbligazionari più elevati fondamentali per una strategia sulla recessione

Gli investitori che hanno già affrontato uno degli anni più difficili di sempre devono ora chiedersi come investire qualora gli Stati Uniti e le altre principali economie si avvicinino alla recessione. Sebbene la volatilità dei mercati finanziari sia destinata a persistere, riteniamo che le obbligazioni siano più solide di quanto non lo siano state negli ultimi anni, rafforzate da rendimenti iniziali significativamente più elevati e da solidi trackrecord delle obbligazioni durante le fasi di recessione economica.

Nel 2022 i rendimenti obbligazionari sono saliti bruscamente a causa del rialzo dei tassi d’interesse attuato dalla Federal Reserve e da altre banche centrali nel tentativo di contenere l’inflazione. Storicamente, i rendimenti iniziali hanno avuto una forte correlazione con i rendimenti obbligazionari e i rendimenti odierni possono offrire agli investitori sia migliori opportunità di generazione di reddito sia una maggiore protezione dai ribassi. L’aumento particolarmente pronunciato dei rendimenti delle obbligazioni a più breve scadenza significa che gli investitori possono trovare cedole interessanti senza assumersi un maggior rischio di tasso d’interesse insito nelle obbligazioni con una duration più lunga.

Nell’attuale contesto caratterizzato da incertezza sull’inflazione, rischi geopolitici e una potenziale contrazione economica, analizziamo alcuni motivi per cui le obbligazioni potrebbero offrire una performance migliore rispetto alle azioni o alla liquidità.

1) La recessione appare probabile

Secondo il National Bureau of Economic Research, una recessione comporta un calo di ampia portata dell’attività economica che dura più di qualche mese. Le recessioni sono tipicamente caratterizzate da una diminuzione della produttività, della redditività delle imprese e della spesa delle imprese e, in particolare, dei consumatori, dato che quest’ultima categoria rappresenta più di due terzi del prodotto interno lordo (PIL) degli Stati Uniti, secondo i dati della Fed.

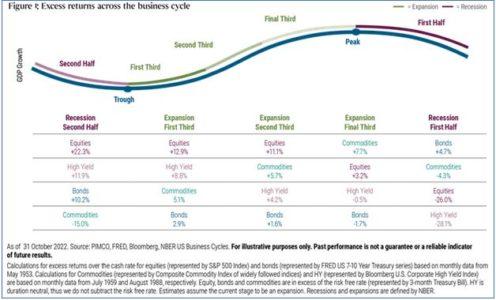

Poiché la Fed, la Banca Centrale Europea e la Banca d’Inghilterra continuano a perseguire una politica monetaria restrittiva, riteniamo che una recessione lieve o moderata rappresenti il nostro scenario di base per gli Stati Uniti e per altri grandi mercati sviluppati come l’Eurozona e il Regno Unito. La prima metà di una recessione è tipicamente caratterizzata da un calo dell’attività economica rispetto al picco di fine ciclo. In questa fase, i rendimenti delle obbligazioni core (ossia i Treasury statunitensi e i titoli investment grade) sono stati storicamente positivi, mentre i rendimenti delle obbligazioni ad alto rendimento, delle azioni e delle materie prime sono stati tipicamente negativi (Figura 1).

2) Le prospettive per le azioni sono incerte

Dopo le perdite registrate nel 2022, i principali indici azionari potrebbero incontrare ulteriori difficoltà nel corso dell’anno se i primi venti recessivi dovessero prendere forza, come illustrato nel grafico precedente. Le continue preoccupazioni sull’inflazione e sulla possibilità che l’inasprimento delle politiche possa portare o accelerare una flessione, potrebbero mettere a dura prova i mercati azionari nei prossimi mesi, con potenziali rischi di ribasso sulle stime degli utili aziendali e sulle aspettative di marginalità. Per l’S&P 500 e gli altri principali indici azionari, vediamo ancora un rischio di ribasso rispetto ai livelli attuali.

3) Miglioramento delle opportunità nelle obbligazioni

Mentre le prospettive per le altre asset class risultano offuscate, le obbligazioni appaiono più interessanti rispetto agli ultimi anni, soprattutto per gli investitori alla ricerca di rendimento, visto l’ampio riprezzamento del 2022. Ad esempio, il rendimento del Treasury a due anni, che all’inizio del 2022 era appena superiore allo 0,7%, a fine novembre era di circa il 4,5%. Ciò crea un incentivo a rimanere investiti nel mercato e una base per ottenere un rendimento interessante anche nei titoli di Stato a basso rischio e a breve scadenza.

Gli investitori possono poi cercare di aumentare questo rendimento – senza assumersi un rischio sostanziale di credito o di tasso d’interesse – avventurandosi in altre aree ad alta qualità dei mercati pubblici del reddito fisso. Tra i settori che riteniamo attualmente interessanti vi sono le obbligazioni municipali (in particolare per gli investitori statunitensi), gli MBS agency statunitensi (i titoli garantiti da ipoteca) e il debito di banche e società con un solido rating di credito investment grade. Anche i Treasury Inflation-Protected Securities (TIPS) offrono una copertura contro i rischi di inflazione. Altri settori interessanti sono il credito strutturato, che in alcuni casi è stato scambiato a livelli storicamente bassi, e il credito a breve termine, che può offrire interessanti rendimenti complessivi.

Sebbene i rendimenti possano salire ancora, riteniamo che la parte più ripida del rialzo sia ormai alle spalle. Le obbligazioni sono pronte a offrire rendimenti reali – o corretti per l’inflazione – sempre più interessanti se le banche centrali riusciranno a riportare l’inflazione più vicina ai loro livelli target nei prossimi due anni. Inoltre, le obbligazioni potrebbero riaffermare il proprio ruolo tradizionale di fonte di diversificazione del portafoglio se il rallentamento dell’economia dovesse causare un crollo delle azioni, il che potrebbe attenuare la corsa degli

investitori.

Prevediamo che la volatilità persisterà sui mercati potenzialmente anche nel 2023. Tuttavia, grazie alle valutazioni interessanti e ai rendimenti più elevati oggi disponibili nei settori del reddito fisso, gli investitori che lo scorso anno hanno lottato solo per giocare in difesa potrebbero avere sempre più motivi per essere ottimisti.

Cristina MelchiorriMente e denaro

Cristina MelchiorriMente e denaro LMF Crypto Agorà

LMF Crypto Agorà

Sala Stampa

Sala Stampa Comunicati stampa

Comunicati stampa